掘金印尼,中国品牌为何抢着出海?

中国品牌正置身于一个波澜壮阔的新航海时代。风云变幻的国际贸易形势之中,出海的游戏规则正在被重新定义:不再是简单的产品输出,而是价值的全球共享;不再局限于单一市场依赖,而是要扎得深、铺得广。

全球化浪潮奔涌,除了在欧美主战场守存量外,到新兴蓝海撬增量逐渐成为一种常态。但危与机向来同生并存,新市场、新增长的背后,也伴随着晦涩难懂的政策法规、深如鸿沟的文化差异、暗流涌动的行业变革......每一个出海决策都至关重要,每一步踏错可能满盘皆输。

基于此,品牌方舟策划推出《GoGlobal——全球市场解读》专栏,立足品牌国际化视野,通过消费画像、品类趋势、竞争格局、行业挑战等多维度分析,护航中国品牌打破信息壁垒,把握市场脉搏。

如果说东南亚是一片正在加速崛起的新兴市场,那么印尼无疑是其中最受瞩目之地。

2025年,蜜雪冰城在印尼的门店数突破2600家,成为其海外最大市场,这一扩张速度让外界为之侧目。

而这并非孤例。近年来,美妆、3C、食品等多个赛道的中国品牌都将印尼视为出海的重要一站,并在当地迅速积累声量。

背后的原因不难理解。印尼拥有超过2.8亿人口,是东南亚人口最多的国家,也是全球第四大人口大国。同时,它还是区域内最大的消费市场,电商规模占东南亚近一半,并已跻身全球前三。

对于任何寻求增长的中国品牌来说,这片土地充满诱惑。然而,机遇的背后,从来都暗藏着不为人知的暗礁。

接下来,让我们一起走进印尼市场,看看这些增长的背后究竟都藏着哪些故事。

宠物用品出海痛点重重,如何进行逐个击破?☞点击获取《方舟品类出海报告-宠物用品篇》

在全球电商版图中,印尼正展现出强劲的增长势头,被视为继中国、美国之后的第三大电商市场。

根据GlobalData数据,2020至2024年,印尼电商规模从182亿美元增长至408亿美元,年复合增长率高达22.3%。预计2025年,交易额将突破466亿美元,继续稳居全球前列。

这一体量的跃升,实质上与其电商用户的快速扩容形成了良性循环。Statista预测,2025至2029年,印尼电商用户将新增2600万,总数达到9910万,几乎覆盖全国三分之一人口。可见,其线上消费的频次和深度都还存在较大提升空间。

而驱动这一曲线不断上扬的,首先是人口红利。目前,印尼人口超过2.8亿,30岁以下年轻人占比超过一半。

他们天然依赖数字内容,习惯在社交媒体与电商平台间无缝切换,偏好即时决策与高频消费,这为轻决策品类提供了理想的渗透场景,直接推动这些品类线上化率快速提升。

与此同时,中产阶级的壮大,正悄然重塑当地的消费行为。据麦肯锡预测,至2030年,印尼中产阶级将达到1.4亿人,年均消费增速超5%。

这一趋势意味着,当地消费需求正从“低价优先”逐步转向“性价比与品质兼顾”,中端乃至高端产品的增长空间也随之打开,为电商规模的结构性增长注入了新动能。

不仅如此,印尼互联网的快速普及与市场信任机制的改善,也为当地电商的蓬勃发展夯实了基础。

截至2024年,印尼互联网用户已达2.12亿,渗透率74.6%,其中98.7%通过移动端接入。而支付体系的完善、物流时效的提升与平台服务的优化,也同步推动电商信任机制走向成熟,进一步释放市场潜力。

宠物用品出海痛点重重,如何进行逐个击破?☞点击获取《方舟品类出海报告-宠物用品篇》

长期以来,印尼的电商市场由Shopee与Lazada等货架型平台主导。

Shopee在印尼本土深耕多年,依托完善的支付系统、物流网络和强大的补贴策略,稳居消费者首选电商平台。而Lazada则凭借阿里巴巴的跨境供应链与技术体系,在部分高客单价品类中保持竞争优势。

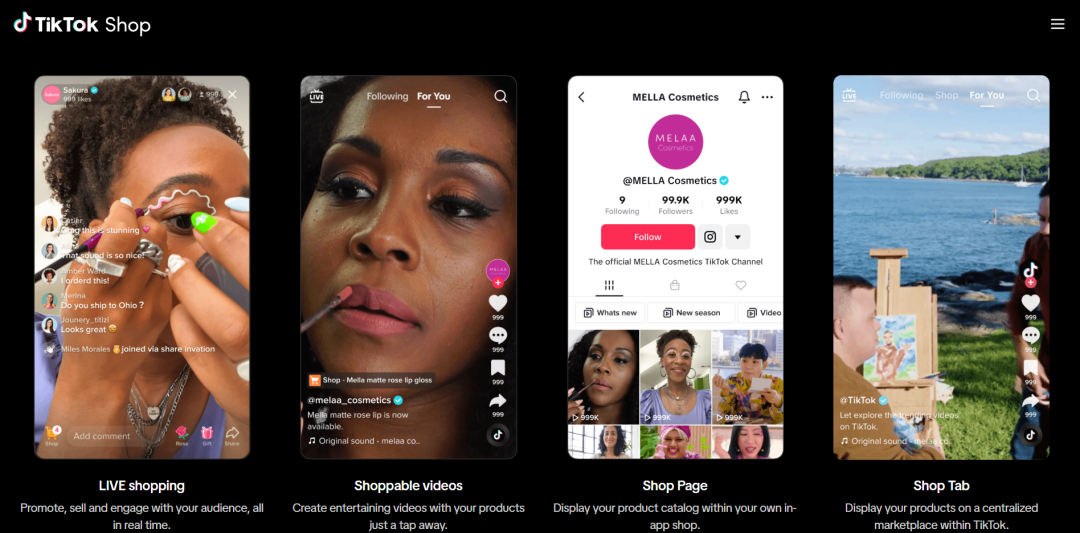

但这种相对稳定的格局在2021年被打破。TikTok Shop的入局,将“内容+交易”的新模式带入印尼市场,以短视频与直播为核心驱动,迅速改变了用户的购物习惯。

图源:TikTok Shop

凭借算法分发和强互动属性,TikTok Shop在两年间积累了超过2200万活跃用户,活跃度一度超过Shopee。截至目前,印尼TikTok用户超1亿,已有86%消费者用社交媒体购物,40%定期社交电商交易。

尽管TikTok Shop在2023年底一度因政策原因下架,但仅两个月后便通过与Tokopedia合并重新回归。这一合并不仅解决了合规性难题,还将Tokopedia的本土资源与TikTok的内容优势相结合,使其在竞争中更具韧性。

根据公开数据,2025年上半年TikTok Shop在印尼的GMV已突破60亿美元,跻身当地第二大电商平台,仅次于Shopee。

与此同时,传统货架电商的份额出现下滑——例如Lazada的市场占比从2024年的17.54% 下滑至9.09%。这一此消彼长的趋势,标志着印尼电商正在进入新一轮洗牌周期。

图源:TikTok Shop

对中国品牌来说,这既意味着挑战,也孕育着机遇。

具体来说,挑战在于平台格局快速更迭,企业必须及时跟上内容玩法与流量逻辑;而机遇则在于TikTok Shop打开了一个前所未有的低门槛窗口。

与货架电商依赖长期积累品牌声量不同,内容电商更适合快速冷启动。通过达人种草、短视频演示和直播带货,产品能够在短时间内实现从曝光到转化。

更关键的是,对于品牌而言,TikTok Shop与传统电商并非单向替代,而是互补关系。

出海品牌往往可以先利用TikTok Shop测试市场、打造爆款,再将稳定的SKU沉淀到Shopee等平台,建立更长线的复购和用户管理。如此一来,既能抓住内容电商带来的爆发力,又能通过货架电商获得持续稳定的增长。

在印尼蓬勃发展的消费市场中,多个品类正展现出强劲的增长潜力,其中包括美妆个护、食品饮料、3C数码、小家电以、汽车及服饰等赛道。

本文将重点聚焦美妆个护、新式茶饮和3C数码三大赛道,从市场规模、出海机遇到品牌实践,逐一剖析其中的机会。

美妆个护

根据Data Bridge Market Research数据,2024年印尼美妆个护市场规模已达59.44亿美元,预计到2032年将达到91.04亿美元,2025–2032年的年复合增长率约为7.54%。

与中国市场相似,印尼女性消费者在选购化妆品时,特别关注功效性与性价比。而这种需求特征,恰好与当前印尼市场的供给格局形成了鲜明的“错位”,从而为海外品牌创造了独特机遇。

图源:稚优泉

据了解,当前印尼的美妆个护市场呈现出独特的竞争格局:国际大众品牌的份额持续收缩,本土品牌则尚未形成强势竞争力。

在此格局下,中国品牌凭借完善的供应链与多层次的价格带布局,有望在中端市场占据显著优势。

以稚优泉为例,自2020年进军印尼市场以来,其产品设计紧扣当地高温潮湿的气候特点,突出持久性与耐热性。同时,其定价锁定5–15美元区间,恰好匹配18–30岁年轻女性群体的消费能力,因而深受当地消费者青睐。

如今,稚优泉已成为印尼最具影响力的国货美妆品牌之一,证明了中国品牌在该市场的竞争力。

新式茶饮

Momentum Works数据显示,2023年东南亚新式茶饮的年消费额达36.6亿美元,其中印尼以16亿美元占据近一半份额,居于区域首位。

这一市场爆发并非偶然。年轻人口占比超50%的人口结构,加上常年高温的气候,使冷饮成为当地消费者的刚需。

图源:蜜雪冰城

但长期以来,印尼市场以速溶冲泡饮品为主流,现制茶饮领域缺乏高品质、标准化的产品与服务——这种供需错配,恰恰给中国茶饮品牌留出了入场空间。中国品牌在门店标准化、供应链整合及数字化营销上的成熟经验,使其能以连锁模式快速落地,填补空白。

其中,蜜雪冰城是最典型的代表。自2020年进军印尼以来,其依托加盟模式和本地供应链搭建,快速打开市场。截至2025年3月,蜜雪冰城在印尼门店数已突破2600家。

3C数码

印尼3C数码消费市场同样展现出可观潜力。Statista预测,2025年该地消费电子市场规模将达到193.9亿美元,2025–2030年间的年复合增长率为2.28%。

随着“数字印尼2025”战略的实施,该地政府在数字化基础设施与智能硬件推广上持续投入,为电子产品的普及创造了良好环境。而电商渗透率的提升,也推动了手机、可穿戴设备和智能家居产品的需求释放。

图源:小米

当下,中国品牌凭借强大的供应链和性价比优势,在印尼市场已建立显著影响力。如小米、OPPO、Realme等品牌通过高性价比产品策略切入中端市场,逐步积累了庞大的用户群体。

其中,小米是典型案例。自2017年入局以来,小米通过线上线下融合的渠道模式,在印尼市场打造了从智能手机到智能家居、可穿戴设备的完整生态。根据Canalys报告,2025年第一季度,小米以19%的市场份额稳居印尼智能手机市场第一。

尽管印尼市场机遇广阔,但复杂的商业环境同样为中国品牌设下重重考验。

首当其冲的是物流难题。印尼由1.7万多个岛屿组成,人口分布高度分散,运输体系长期依赖海运,导致物流效率和成本始终居高不下。

即便在雅加达、泗水等核心城市,配送尚算顺畅。但在二三线岛屿地区,基础设施不足,电商订单常面临配送周期过长、费用过高等困境。这意味着中国品牌在进入印尼市场时,不仅要依赖第三方物流合作,还需要根据区域差异优化仓储与配送布局。

同样棘手的还有合规门槛。印尼对消费品的监管严格,例如美妆、食品、保健品类必须取得国家药监局(BPOM)认证,同时满足清真HALAL标准。整个流程通常需要4–9个月,耗费较长周期和较高成本。

对于习惯了快速迭代的中国品牌而言,这种前置性认证流程往往成为出海初期的最大瓶颈。因此,提前规划合规时间表、与当地代理或合作方协作显得尤为关键。

更深层的挑战来自文化差异。印尼拥有超过200个民族与多样的语言习俗,消费习惯因地区而异。例如,爪哇族人群更偏好温和朴素的消费风格,而年轻一代的都市群体则更接受国际化与潮流化产品。

与此同时,宗教信仰的影响同样深刻,清真标签不仅是食品饮料的必备条件,也逐渐渗透到美妆个护等品类。对于中国品牌而言,如何在保证产品力的同时,兼顾多元文化背景和宗教习惯,成为建立本地认知度与品牌信任度的关键。

作为东南亚人口最多、电商规模最大的市场,印尼正在成为全球品牌角力的“黄金洼地”。

在这里,高速增长的电商渗透率、年轻消费群体的崛起,以及内容电商重构的消费链路,皆为中国品牌创造了入场契机。但机遇背后,物流的岛屿壁垒、合规的认证门槛以及文化的多元差异,都意味着“轻装上阵”难以立足。

能否在印尼跑通模式,不仅关乎品牌的本地成败,更将决定其在整个东南亚市场的长期竞争力。