裁员倒闭潮下,2023年有哪些独立站逆势崛起?

2024-02-04 17:38

1、Function of Beauty

2、Here We Flo

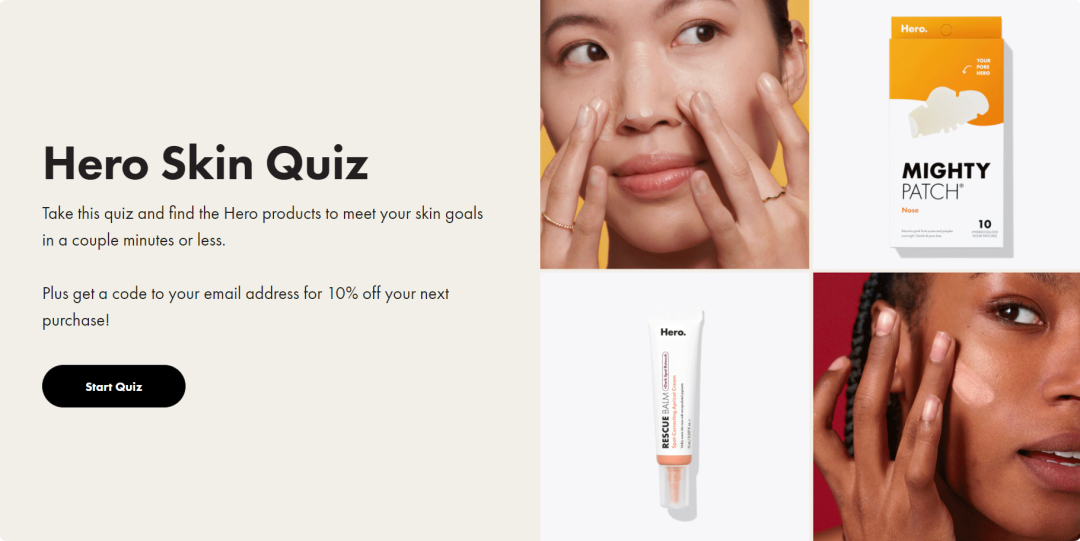

3、Hero

4、Billie

1、WILD ONE

2、The Farmer’s Dog

3、PetSafe

4、Cuddle Clones

三、时尚服饰

1、FRAME

2、FIGS

3、Halfdays

4、NEWME

1、Frida

2、Coterie

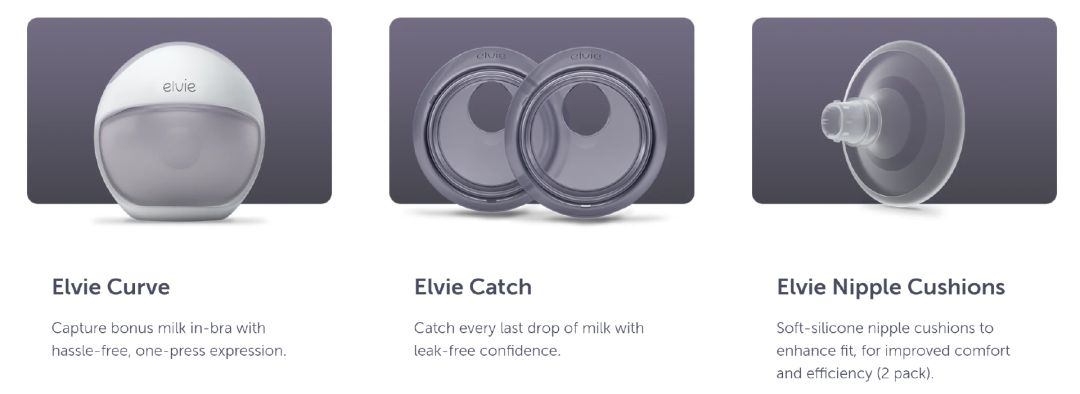

3、Elvie

4、Lovevery

五、家居生活

1、Caraway

2、Burrow

3、ruggable

【品牌方舟BrandArk】关注全球化、跨境电商、品牌增长等议题,致力于洞察潜力出海赛道。

扫码关注回复【加群】,加入出海交流群

已有8000+出海人聚集在我们社群里

最新热门报告标签

石头科技2025年出货580万台;霸王茶姬进军韩国市场 | 品牌方舟早报品牌出海最新资讯,速来围观~

宠物科技新风口,“猫狗翻译官”狂揽5千万融资!拿下5000万融资,它靠AI实现人宠对话!

Mango发布25财年财报,营收增至38亿欧元西班牙时尚集团Mango发布2025财年业绩报告,营收38亿欧元,同比增长13%,同时EBITDA和净利润均实现两位数增长,并创下历史最高投资规模。

美团巴西裁员200人,推迟里约业务扩张计划美团旗下巴西外卖平台Keeta宣布在巴西裁减约200名员工,并决定推迟在里约热内卢的业务扩张计划。这一决定是在全球和当地市场压力增加的背景下作出的。

石头科技发布25年业绩快报:营收大增55%,净利反降31%品牌方舟获悉,近日,石头科技交出了一份喜忧参半的2025年成绩单。根据该公司发布的业绩快报显示,2025年石头科技实现营业总收入186.16亿元,同比增长55.85%;然而归属于母公司股东的净利润却仅为13.60亿元,同比大幅下滑31.19%。更值得关注的是,其扣非净利润为10.87亿元,同比下降32.90%。图源:巨潮资讯网31.19%的净利润降幅,创下了石头科技自2020年上市以来的最大跌幅记录。回顾此前,该公司净利润下滑最严重的2022年,降幅也不过15.5%,这意味着石头科技陷入了“增收不增利”的漩涡。

Oura收购AI手势识别公司Doublepoint品牌方舟获悉,近日,据外媒报道,可穿戴技术公司Oura已收购初创公司Doublepoint。后者专注于开发由人工智能驱动的生物特征手势识别技术,使用户能够通过细微的手部动作和自然手势来控制数字界面。此次交易的财务条款尚未公开披露。这已是Oura的第四次战略收购。在此之前,Oura已先后收购了健康追踪初创公司Sparta Science、代谢健康公司Veri以及数字身份初创公司Proxy。Oura方面表示,这些收购旨在拓展其技术平台和用户体验,强化其创新路线图,并推进其在“可穿戴人工智能”领域的长期愿景。作为此次交易的一部分,Oura将把Doublepoint的整个工程团队纳入麾下,其中包括该公司的四位创始人。

Meta因AI智能眼镜隐私问题被起诉;Keeta巴西裁员200人 | 品牌方舟早报品牌出海最新资讯,速来围观~

营销策略大变!26年品牌转向低价网红和UGC内容Collabstr《2026年网红营销年度报告》系统分析了社媒广告表现、社媒平台互动趋势、网红合作价格趋势、热门创作者领域等数据。

Meta因AI智能眼镜隐私问题被起诉;Keeta巴西裁员200人 | 品牌方舟早报品牌出海最新资讯,速来围观~

美团巴西裁员200人,推迟里约业务扩张计划美团旗下巴西外卖平台Keeta宣布在巴西裁减约200名员工,并决定推迟在里约热内卢的业务扩张计划。这一决定是在全球和当地市场压力增加的背景下作出的。

石头科技发布25年业绩快报:营收大增55%,净利反降31%品牌方舟获悉,近日,石头科技交出了一份喜忧参半的2025年成绩单。根据该公司发布的业绩快报显示,2025年石头科技实现营业总收入186.16亿元,同比增长55.85%;然而归属于母公司股东的净利润却仅为13.60亿元,同比大幅下滑31.19%。更值得关注的是,其扣非净利润为10.87亿元,同比下降32.90%。图源:巨潮资讯网31.19%的净利润降幅,创下了石头科技自2020年上市以来的最大跌幅记录。回顾此前,该公司净利润下滑最严重的2022年,降幅也不过15.5%,这意味着石头科技陷入了“增收不增利”的漩涡。

宠物科技新风口,“猫狗翻译官”狂揽5千万融资!拿下5000万融资,它靠AI实现人宠对话!

Oura收购AI手势识别公司Doublepoint品牌方舟获悉,近日,据外媒报道,可穿戴技术公司Oura已收购初创公司Doublepoint。后者专注于开发由人工智能驱动的生物特征手势识别技术,使用户能够通过细微的手部动作和自然手势来控制数字界面。此次交易的财务条款尚未公开披露。这已是Oura的第四次战略收购。在此之前,Oura已先后收购了健康追踪初创公司Sparta Science、代谢健康公司Veri以及数字身份初创公司Proxy。Oura方面表示,这些收购旨在拓展其技术平台和用户体验,强化其创新路线图,并推进其在“可穿戴人工智能”领域的长期愿景。作为此次交易的一部分,Oura将把Doublepoint的整个工程团队纳入麾下,其中包括该公司的四位创始人。

石头科技2025年出货580万台;霸王茶姬进军韩国市场 | 品牌方舟早报品牌出海最新资讯,速来围观~

Mango发布25财年财报,营收增至38亿欧元西班牙时尚集团Mango发布2025财年业绩报告,营收38亿欧元,同比增长13%,同时EBITDA和净利润均实现两位数增长,并创下历史最高投资规模。

《方舟品类出海报告——时尚服饰篇》《方舟品类出海报告——时尚服饰篇》从细分市场、产业链发展、消费趋势、渠道表现、出海模式、品牌案例等角度切入,全方位剖析全球时尚服饰发展机遇与市场前景。

《2025方舟品类出海报告——宠物用品篇》《方舟品类出海报告——宠物用品篇》是一本专注于宠物用品出海市场的深度分析报告。报告从产品概况、消费趋势、渠道表现、出海模式、品牌案例等角度,全方位解读全球宠物用品市场前景。

《2025方舟品类出海报告——智能家居篇》报告从消费趋势、市场规模、渠道表现、行业风向等角度,深入洞察全球智能家居市场,护航中国品牌找准出海的正确路径。

《2025方舟品类出海报告——E-bike篇》从产品概况、市场动态、产业带产业链、消费趋势、出海机遇、风险挑战、品牌案例等角度,对全球E-bike市场展开深入洞察。

《2025方舟品类出海报告——户外储能篇》报告从产品概况、技术趋势、市场规模、需求变化、渠道表现、品牌案例及核心竞争要素等多个维度,对全球便携式储能市场进行深入梳理和分析。

《2025方舟品类出海报告——充电桩篇》此报告专注于中国充电桩企业出海市场的深度分析,从增长潜力、消费趋势、产业带与产业链、政策利好及主流平台热卖产品等多个维度,全面剖析了海外充电桩市场的现状与未来趋势。

品牌方舟《2023年DTC报告之时尚服饰篇》在本次报告中,品牌方舟深入剖析了一些成功的DTC时尚服饰品牌的运营模

式,其中包括入榜OneSight 2023Q1《BrandOS出海品牌社媒影响力榜单

》电子商务类细分榜单的UNice、ZAFUL、Lilysilk、halara等出海品牌。

我们从品牌定位、产品策略、渠道拓展、社交媒体营销等多个方面进行了分

析,并总结出了它们成功的共性。

品牌方舟《2023年DTC报告之美妆个护篇》在本次报告中,品牌方舟深入剖析了一些成功的DTC美妆个护品牌的运营模式,包括国内的花知晓、菲鹿儿,国外的Glossier、Function of Beauty等品牌。我们从品牌定位、产品策略、渠道拓展、社交媒体营销等多个方面进行了分析,并总结出了它们成功的共性。