品牌方舟获悉,近日,Market Defense公布了2024年亚马逊销售额排名前十的美妆品牌,基于对十大品牌的深度研究,拆解其平台运营的核心策略。研究结合亚马逊平台数据与消费者心理,揭示高端美妆品牌实现增长的关键路径,为品牌优化供应链管控、价格策略及流量运营提供实操建议。

一、十大品牌盘点

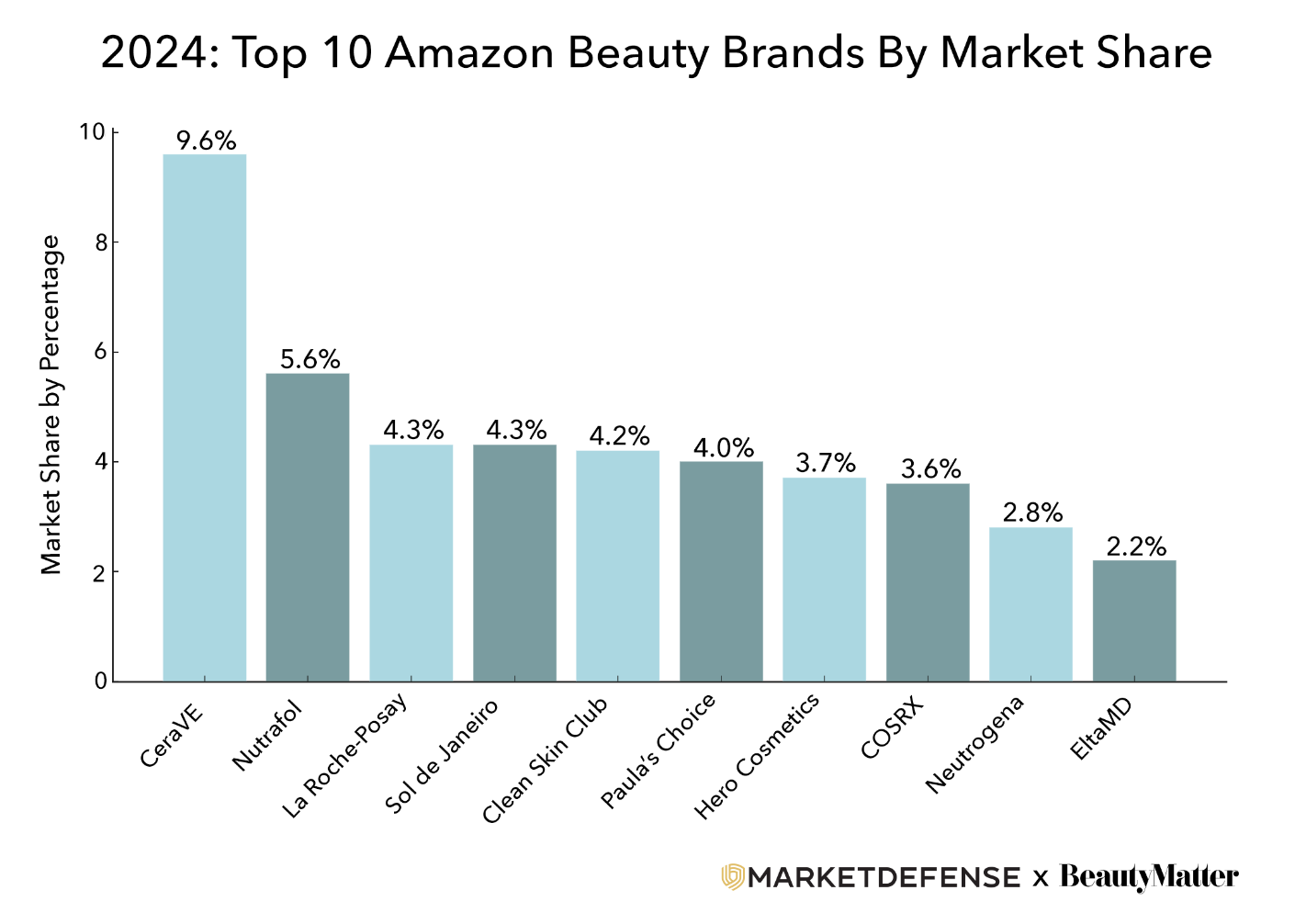

1.CeraVe(销售额占比9.6%)

1P销售模式

亚马逊面部晚霜排名第一

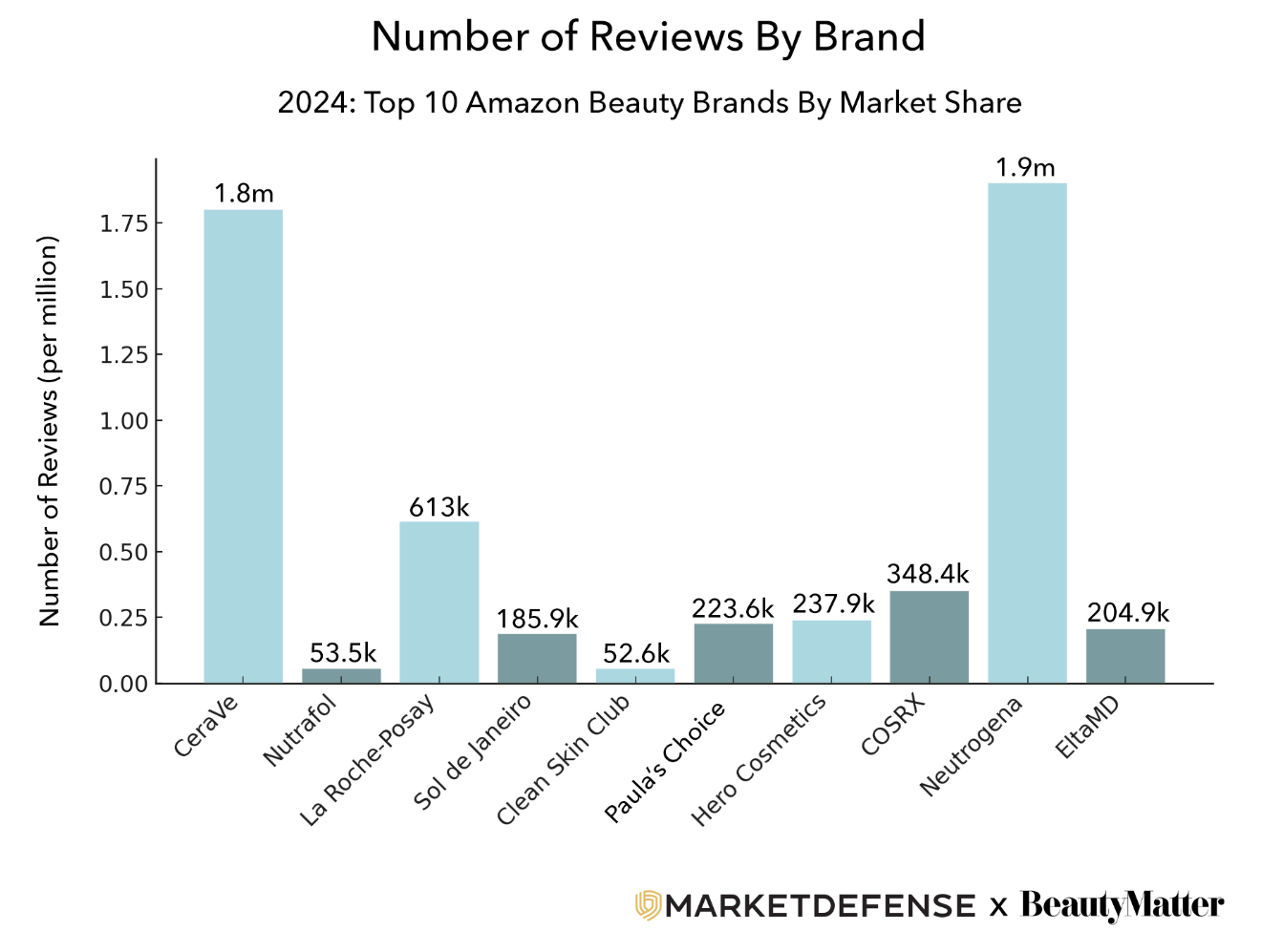

180万条评论

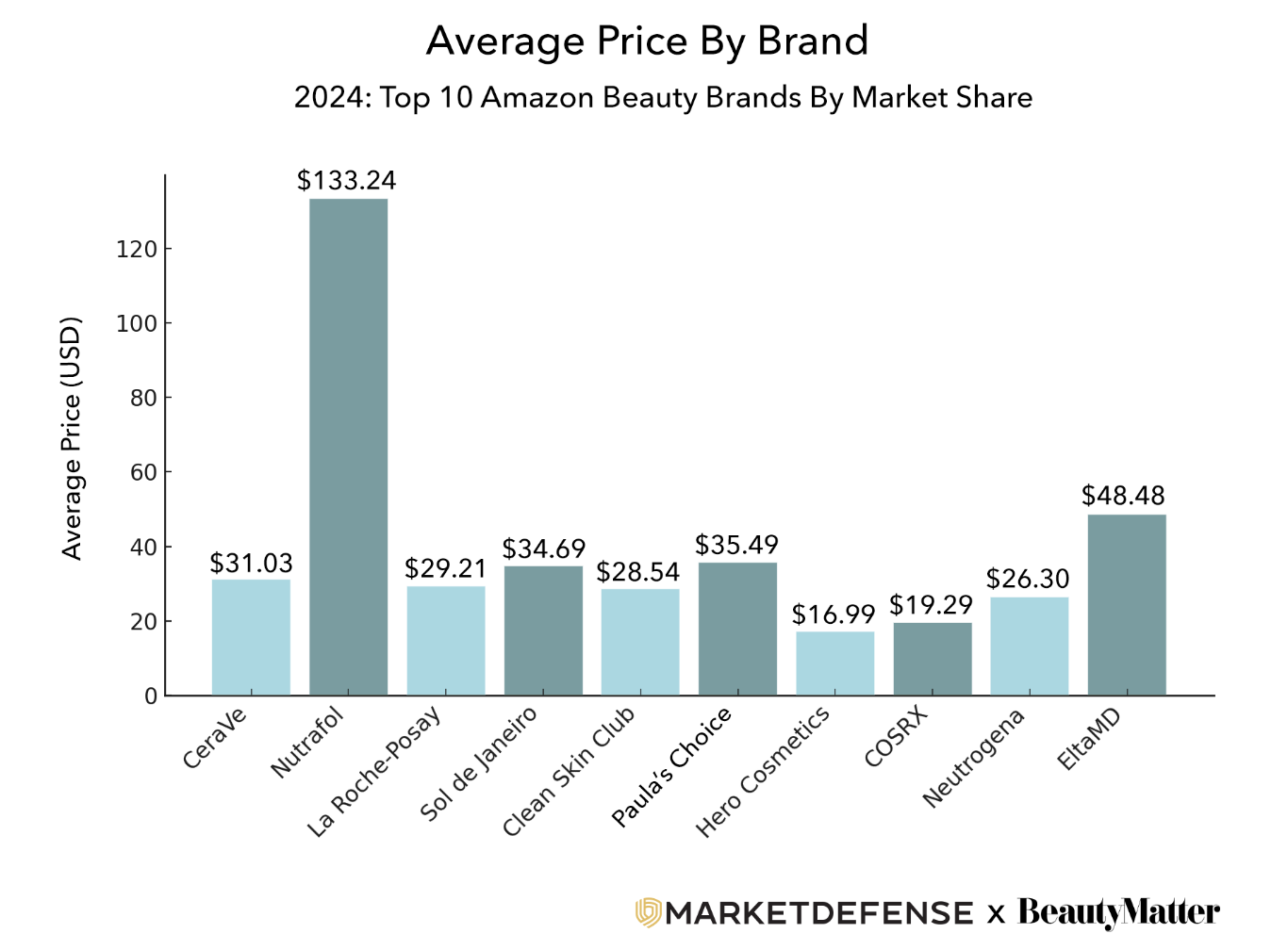

平均价格31.03美元

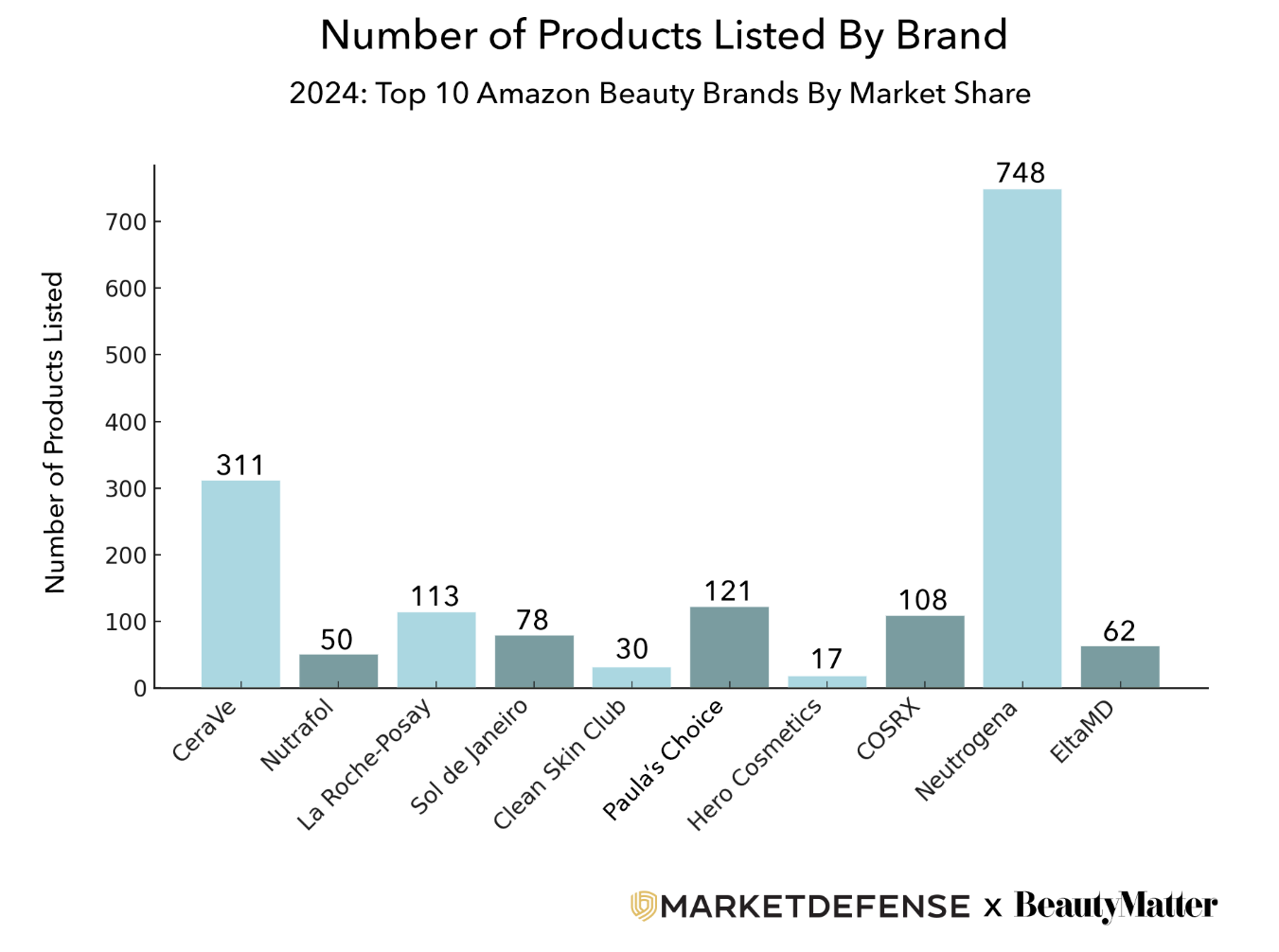

311个SKU

图源:CeraVe

CeraVe由Tom Allison于2005年创立,并于2017年被欧莱雅从Valeant Pharmaceuticals International 收购。

其系列产品以价格亲民、由皮肤科医生推荐的配方为卖点,从一个新兴品牌成长为Z世代护肤品的首选,在TikTok平台上爆红,#cerave相关标签的观看次数已达数十亿。

据报道,在亚马逊2024年Prime Day期间,CeraVe每两秒售出一件产品。除亚马逊外,该品牌在大多数大众零售商和药店亦有销售。

成功秘诀:

CeraVe是亚马逊上曝光度最高的美妆品牌之一,仅次于Elf,每月搜索量达到数百万次,仅“CeraVe洗面奶”这一关键词每月搜索量就高达110万次。

凭借180万条评论和311款在售产品(在本榜单中排名第二),其在亚马逊的市场影响力显而易见。

2023年,该品牌有六款产品长期位列亚马逊美容与个人护理品类畅销榜前25名。截至2024年第四季度,这一数字下降到只有一款。尽管在与新兴的病毒式热销产品竞争中有所失利,但凭借稳定的产品质量与强劲的媒体曝光,CeraVe依然维持了稳固的畅销表现。

2.Nutrafol(销售额占比5.6%)

3P和PB销售模式

亚马逊头发再生治疗排名第一

5.4万条评论

平均价格133.24美元

50个SKU

图源:Nutrafol

Nutrafol由Giorgos Tsetis和Roland Peralta于2016年共同创立,并于2022年被联合利华以约12亿美元收购。品牌营收实现了三倍增长,成功打入丝芙兰零售渠道,并通过跨境电商进入中国市场。

Nutrafol率先采用全身疗法,使用由医生配制的非转基因、经临床测试的无药物补充剂,针对头发稀疏和脱落的根本原因提供解决方案。

成功秘诀:

借势脱发与生发类目成为亚马逊美妆品类2023年增长最快的趋势,Nutrafol凭借售价88美元的“女性平衡头发生长补充剂”引发广泛关注。

该产品于2024年第三季度进入亚马逊畅销榜,成为自2021年BeautyMatter开始追踪以来,首个进入前25名榜单的高价产品。

此外,Nutrafol是十大品牌中月收入最高的品牌,达2300万美元,平均客单价为133.24美元。其成功得益于强有力的电视广告宣传以及公众对女性脱发(尤其是与更年期相关脱发)话题的关注提升。

3.理肤泉(销售额占比4.3%)

1P销售模式

亚马逊面部保湿霜排名第一

61.3万条评论

平均价格29.21美元

113个SKU

图源:La Roche-Posay

理肤泉(La Roche-Posay)成立于1975年,专注于运用独特的温泉水研发护肤产品,为皮肤科医生提供专为患者(尤其是敏感性肌肤人群)设计的有效护理方案。

该品牌自称为全球排名第一的护肤品牌,获得约9万名皮肤科医生的推荐,产品销往60多个国家。2018年,欧莱雅集团完成了对该品牌的收购。

成功秘诀:

理肤泉是亚马逊上曝光率排名第四的品牌,在护肤品类中占据第二大市场份额,仅次于CeraVe。其在亚马逊排名第一的面部保湿霜为品牌带来显著增长。

保湿作为亚马逊美妆消费者最关注的护肤需求之一,在该子品类中占据主导地位,为理肤泉在整体美妆品类中建立了坚实的领先基础。而成功立足亚马逊护肤品领域,也为其巩固美妆领域整体影响力提供了有力支撑。

4.Sol de Janeiro(销售额占比4.3%)

3P和PB销售模式

亚马逊护肤套装和工具包排名第一

18.6万条评论

平均价格34.69美元

78个SKU

图源:Sol de Janeiro

Sol de Janeiro由Heela Yang、Camila Pierotti和Marc Capra于2015年在美国共同创立,是一个以成果为导向的高端身体护理品牌,其灵感源自巴西人对庆祝和欢乐的纯粹哲学。2021年,该品牌以4.5亿美元的交易将83%的股份出售给欧舒丹。

凭借巴西美臀霜和Cheirosa香水喷雾等明星产品的热销,Sol de Janeiro成功拓展至护发和香水领域,并成为丝芙兰的畅销品牌,其香水产品更是一度爆火,预计销售额将突破10亿美元。

成功秘诀:

Sol de Janeiro在自然曝光度最高的品牌中排名第八,2024年月搜索量达180万次,是亚马逊美妆类别中第五大热门搜索词。其售价32美元的护肤套装在同类产品中排名第一。

该护肤套装为顾客提供一个实惠的切入口,使其能一次体验三款产品,从而促进后续正装产品的重复购买。套装有助于提高平均订单价值(AOV),也便于品牌在自行管理的第三方账户中高效执行营销策略,Sol de Janeiro即为典型代表。

5.Clean Skin Club(销售额占比4.2%)

3P销售模式

亚马逊洁面巾和湿巾排名第一

5.3万条评论

平均价格28.54美元

30个SKU

图源:Clean Skin Club

Clean Skin Club由Ben-David Imberman和Mor Shnaider于2019年创立,是首个专注于护肤与卫生的创新品牌。品牌灵感来自一位美容师对毛巾细菌滋生的担忧,进而推出旗舰产品Clean Towels XL——市场上首款经皮肤科医生认可、一次性使用、且获得美国农业部(USDA)生物基认证的面巾。

该品牌声称,其产品经临床验证可改善整体皮肤健康,同时减少油脂、泛红与敏感问题。2023年底,Clean Skin Club获得3200万美元投资,推动其向线下扩张。

成功秘诀:

Clean Skin Club于2023年第一季度首次进入美妆畅销榜,排名第25位,并在2024年第二季度快速攀升至第二。上榜时其评论数已达1万条,并在一年内增长两倍。其Clean Towels XL成为2024年美妆类目中最受欢迎的赞助商品。

作为赞助商品,该产品出现在亚马逊赞助列表顶部,显著提升曝光度并带动销量。虽然这一位置需较高投入,但对Clean Skin Club而言回报显著。2024年,“一次性面巾”在亚马逊的搜索量同比增长183%,进一步推动了品牌的热度与销售表现。

6.Paula's Choice(销售额占比4.0%)

3P和PB销售模式

亚马逊面部去角质产品排名第一

22.4万条评论

平均价格35.49美元

121个SKU

图源:Paula's Choice

Paula's Choice是科学支撑产品和DTC电商的先驱。该品牌由Paula Begoun于1995年创立,以其行业领先的创新、通俗易懂的科学知识、高效的成分和零残忍产品而闻名。

2021年,联合利华从TA Associates手中收购了Paula's Choice,据传收购价高达20亿美元。该品牌现隶属于联合利华Prestige旗下,并已成为联合利华的强势品牌之一。

成功秘诀:

Paula's Choice 2% BHA液体水杨酸去角质霜在赞助活动中排名第六,并位列年度赞助金额第三,自2021年追踪数据以来始终稳居前25名。其战略同时兼顾便捷性和性价比,提供11美元的1盎司试用装和35美元的4盎司正装。

通过提供价格亲民的入门产品,品牌不断吸引新顾客。在竞争激烈的市场环境中,即使试用装以较低价格售出,也能凭借显著效果实现用户转化,进而建立忠诚度,带动长期复购。

7.Hero Cosmetics(销售额占比3.7%)

3P销售模式

亚马逊毛孔清洁贴排名第一

23.8万条评论

平均价格16.99美元

17个SKU

图源:Hero Cosmetics

Hero Cosmetics是一个聚焦痤疮及皮肤问题解决方案的品牌,于2017年登陆亚马逊,起初仅推出一款Mighty Patch Original痘痘贴。2022年,Church and Dwight以6.3亿美元收购了该品牌。

目前,Hero Cosmetics的产品线已扩展至痘痘修复、预防护理、日常防护及身体护理,成长为提供全方位皮肤解决方案的品牌。

成功秘诀:

Hero稳居“痘痘贴”搜索词排名首位,该关键词在2024年月搜索量达170万次,是当年第三大美妆关键词。旗舰产品The Original Mighty Patch在面部护理和面膜类别中排名第一,在美容与个人护理整体类别中排名第二。

此外,该产品荣登年度第六大赞助商品,显示品牌在保持搜索黄金位置上投入可观。然而这种投入正带来回报,亚马逊的推荐算法正推动其自然增长。

此外,该品牌产品平均售价仅为16.99美元(榜单中最低),因此精准的关键词策略对于控制支出、提升效率和最大化利润至关重要。

8.COSRX(销售额占比3.6%)

3P销售模式

亚马逊面部精华液排名第一

34.8万条评论

平均价格19.29美元

108个SKU

图源:COSRX

COSRX成立于2013年,是一个韩国美妆品牌,拥有八条产品线,以价格实惠、功效显著的解决方案而闻名。COSRX在全球拥有超过146个国家和地区的销售,并已在全球掀起热潮。

2021年,爱茉莉太平洋签署了一项投资协议,以获得COSRX的少数股权并开展合作项目。COSRX最具标志性的产品线之一是其在TikTok上备受欢迎的Advanced Snail系列,包括Advanced Snail 96 Mucin Power Essence和Advanced Snail 92 All in One Cream。

成功秘诀:

COSRX在2024年美妆品类赞助活动中排名第七,显示其在保持主要曝光位置方面持续投入,同时避免了过度支出。2024年,该品牌位列护肤品类第三,其蜗牛黏液96倍精华液实现了突破性成果。

该产品在年度赞助商品中排名第九,并成为2024年Prime Day期间销量最高的美妆商品,目前在面部精华液品类中居首。蜗牛黏液精华的表现不仅巩固了COSRX的领先地位,也为Laneige和Tirtir等韩国品牌在亚马逊上的崛起铺平了道路。

9.露得清(销售额占比2.8%)

1P销售模式

亚马逊卸妆湿巾排名第一

190万条评论

平均价格26.3美元

748个SKU

图源:露得清

露得清(Neutrogena)成立于1930年,原名为Natone,凭借其加州风情和皮肤科医生的推荐,成为美国知名美妆品牌。

1994年,强生公司斥资近10亿美元收购露得清,并致力于通过以科学为基础的创新满足不同年龄、肤质和肤色的肌肤需求,推动肌肤健康普及。

2023年,强生将消费者健康业务拆分为Kenvue,Kenvue则收购了露得清。

成功秘诀:

露得清以748个SKU领跑榜单,位居第一。这一庞大投入也使其在赞助活动中排名第二,并在自然曝光度方面取得第三的优异成绩。

其中,卸妆超柔洁面巾多年来始终稳居亚马逊美妆畅销榜前五。为了提高平均订单价值(AOV)并契合消费者对便利性的期待,该产品仅以多件装形式销售。

对于日常高频使用的产品而言,实惠的多件装组合是推动复购和维护顾客忠诚度的关键策略。

10.EltaMD(销售额占比2.2%)

3P和PB销售模式

亚马逊面部防晒霜排名第二

20.5万条评论

平均价格48.48美元

62个SKU

图源:EltaMD

EltaMD起源于19世纪瑞士乡村,最初由农民传承的疗愈药膏演变而来,并于1988年发展成为一家专注伤口护理的公司。

2007年,该公司凭借医学背景和科学配方,打造出现今广受认可的EltaMD品牌。2017年,高露洁完成了对EltaMD的收购。

成功秘诀:

2024年Prime Day期间,“防晒霜”成为TikTok美妆品类中增长最快的趋势,观看次数累计达54亿,环比增长99.8%,并成为亚马逊护肤品类中搜索量最高的关键词。

EltaMD顺势抓住这一消费浪潮,在防晒品类中表现亮眼,销量前十的防晒产品中有四款来自该品牌。

品牌通过聚焦主打SKU,并提供多种色调与配方,确保产品质量的同时实现了高度聚焦。这一策略有效提升了自然搜索排名,并带动了整个产品线的增长,使EltaMD成为亚马逊防晒市场的标杆品牌。

二、十大品牌成功秘诀:核心策略解析

1.聚焦自然排名

排名前十的品牌高度重视其主打SKU,力争获得排名第一,从而提供高曝光度,并成为其他产品线的入口。这些品牌没有将广告支出分散到所有SKU,而是集中精力,避免了广告被稀释。

这种全力投入的策略使其获得“亚马逊之选”“畅销榜第一”等徽章,这些徽章不仅有助于保持曝光度,还能借助亚马逊的算法推动持续增长和曝光度提升。

Market Defense客户营销和数据科学高级副总裁Dave Karlsven表示,亚马逊上的徽章是向购物者传递信任的视觉信号。当顾客看到“畅销商品”或“限时特惠”等标签时,这些标签能够立即传达商品的价值、受欢迎程度或紧迫性。

这些徽章不仅是一种营销手段,还能显著提高点击率和转化率,因为它们减少了消费者决策时的阻力,提升了曝光度,从而帮助产品以亚马逊认可的方式在顾客中脱颖而出。在竞争激烈的美妆品类中,获得并有效利用徽章,确实能够助力品牌突出重围。

2.强化渠道掌控

排名前十的品牌通常面临着保持掌控力的挑战——快速增长和知名度的提升可能会吸引未经授权的卖家入场。然而,这些表现突出的品牌正采取有效举措,以维持对客户关系的控制。

通过自主管理账户或直接向亚马逊销售,并确保对产品图片、页面内容和信息传递具备完全的掌控力,品牌得以维护形象一致性,并为消费者提供稳定的购物体验。

Market Defense品牌保护副总裁Shelley Swallow指出,对于此类规模的品牌而言,保持亚马逊渠道的掌控始于供应链管理。控制供应链和对国内外分销商及授权零售商的管控,有助于避免商品信息被经销商掌握。

此外,产品组合策略在经销商管理中同样关键。指定亚马逊独家产品,或仅在平台上提供特定捆绑商品,能够帮助品牌保持账户掌控,并为亚马逊用户提供专属购物体验。

3.高价位,高品质

所有顶级品牌都将自己定位为各自品类中的高端品牌,即使价格较为亲民。亚马逊的消费者尤其倾向于选择高端美妆品牌,因其更加注重品质和品牌声誉。

随着消费者购买习惯的变化,奢侈品的定义也在不断演变,便利性已成为新的优先考虑因素。亚马逊正好满足了这一需求,逐步成为现代奢侈品购物的关键平台。

Market Defense首席参与官Vanessa Kuykendall表示,过去曾有人认为亚马逊仅销售低价商品,但这一观念已经过时。事实上,许多高端及奢侈品牌已经进入亚马逊平台,消费者对高价值和卓越品质的需求也日益增加。

尽管不介意支付高价,顾客更担心的是是否会遇到“虚假承诺”,因此他们往往首先浏览评论。要与排名前十的品牌竞争,必须优先考虑顾客的需求。定期与顾客沟通、倾听他们的反馈,并在此基础上持续优化和改进产品,是保持品牌竞争力的关键。

4.稳定月度增长

顶级品牌都在努力实现稳定的月度环比增长,亚马逊平台也倾向于支持这一策略,而不是短期的剧烈增长。快速增长可能引发不稳定的波动效应,亚马逊并不看好这种不可预测的策略。

如果品牌没有明确的计划将新客户转化为长期忠实客户,单靠高强度促销活动也可能带来反效果。

Market Defense高级副总裁Dave Karlsven表示,品牌应当超越季节性的高峰,通过更全面的全年策略来推动持续增长。制定2025年预算时,品牌需要预期更高的广告费用,并将预算分配到新广告形式(如Amazon Live或推广展示广告)的测试中。

此外,预算也应具备灵活性,以便能够充分利用TikTok等新兴渠道,实现更广泛的品牌曝光和客户覆盖。

5.平均品牌评分

这些品牌始终保持4星以上的平均评分,证明了它们在管理账户健康状况方面的高效性。

在亚马逊平台上,品牌的平均评分直接反映了整体客户满意度。这一评分由复杂的算法得出,除了考虑所有评论的平均值外,还会纳入评论的时效性、购买是否经过验证以及评论内容的深度等因素。

因此,能够维持如此高的评分,展示了品牌提供优质产品和卓越客户体验的能力,从而帮助它们在竞争中始终保持领先。

Market Defense客户交付高级副总裁Amy Rudgard表示,推荐和认可在亚马逊平台上的影响力极大。正面评价被证明能有效提升销售收入,购物者购买有评论商品的可能性是无评价商品的2-3倍。

高评分与减少退货率密切相关,这对品牌在亚马逊的成功至关重要。她还建议,使用Vine和分析商品评价是品牌策略中的关键部分。

通过分析顾客的反馈,品牌能识别出顾客对产品的喜爱与不满,从而优化产品详情页,并改进产品或包装,以提高顾客满意度并减少退货率。

6.精简产品组合

露得清(748个SKU)和CeraVe(311个SKU)凭借丰富的产品系列脱颖而出,而其他品牌的产品组合则更为精简,SKU数量均低于125个。较为紧凑的产品组合有助于更有效地分配广告支出,避免过多的产品分散广告费用。

这一策略确保了广告预算的高效利用,避免了因过多产品导致的广告效果稀释。专注于主打SKU作为客户获取的驱动力,能够吸引更多顾客,同时确保与亚马逊外部营销活动的对接一致。

Market Defense高级副总裁Dave Karlsven指出,尽管顾客在亚马逊上搜索美妆产品的方式多种多样,但在每个品类中,品牌能够清楚识别出哪些10%的关键词和产品能贡献90%以上的销售额。

品牌应当将焦点集中在这些驱动销售增长和利润的核心产品上,避免对无关关键词和产品的关注。他强调,品牌不应通过单纯的猜测和测试来收集广告预算数据,而应明确哪些方法最有可能推动未来的增长。

作者✎ Rayna/品牌方舟

声明:此文章版权归品牌方舟所有,未经允许不得转载,如需授权请联系:amz123happy